사모펀드, 공모펀드 차이점, 규모, PEF, 자본시장법 개정안

최근 조국 법무부 장관의 사모펀드 때문에 엄청난 기사들이 쏟아지고 있습니다.

공모펀드와 사모펀드가 무엇인지 사모펀드의 분류와 순기능과 역기능에 대해 간략하게 소개해보도록 하겠습니다.

* 펀드

초기 의미의 펀드는 투자신탁의 신탁 재산을 가리키는 말이었으나, 현재는 하나의 금융상품 개념으로 보고 있습니다.

복잡한 개념을 다 떼어놓고 일반화해서 말하자면 투자자들에게 돈을 모아 투자를 하고, 이익금을 투자자에게 나눠주는 간접투자방식입니다.

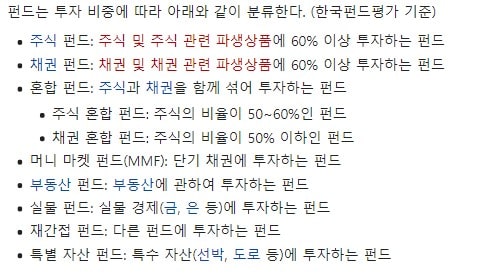

펀드의 분류는 아래와 같습니다.

대한민국 최초의 펀드는 1968년 설립된 한국투자공사(현, 하나대투증권)가 1970년 수익증권 형태로 1억 원을 발행한 증권투자신탁입니다.

* 공모펀드와 사모펀드

1. 사모펀드와 공모펀드

공모펀드(Public Offering Fund)는 공모(모집, 매출)의 방식을 통해 투자자를 모으는 방식이며 투자자 보호를 위한 각종 규제(투자설명서 설명, 교부의무, 외부감사, 분산투자, 자산운용규제 등)를 엄격히 적용합니다.

반면 사모펀드(Private Placement Fund, PPF)는 공모 외의 방식으로 투자자를 모아 투자를 진행하는 방식으로 총인원은 전문투자자 포함 50인 이하로 제한되며, 투자자 보호를 위한 규제가 면제되거나 완화된 투자 방식을 말합니다. (금융감독원 인용), 높은 수익률을 보일 수도 있지만, 그만큼 위험 부담도 큰 방식입니다.

HIGH RISK HIGH RETURN.

즉 공모펀드는 불특정 다수를 대상으로 하고, 사모펀드는 비공개적으로 소수의 투자자로부터 돈을 모으는 방식입니다.

2. 사모펀드의 분류, 자본시장법 개정안

사모펀드는 전문 투자형(헤지 편드)과 PEF(Private equity fund)로 나뉩니다.

최근 기사에서는 사모펀드(PPF)와 PEF를 혼용해서 사용하는 경우가 많더군요.

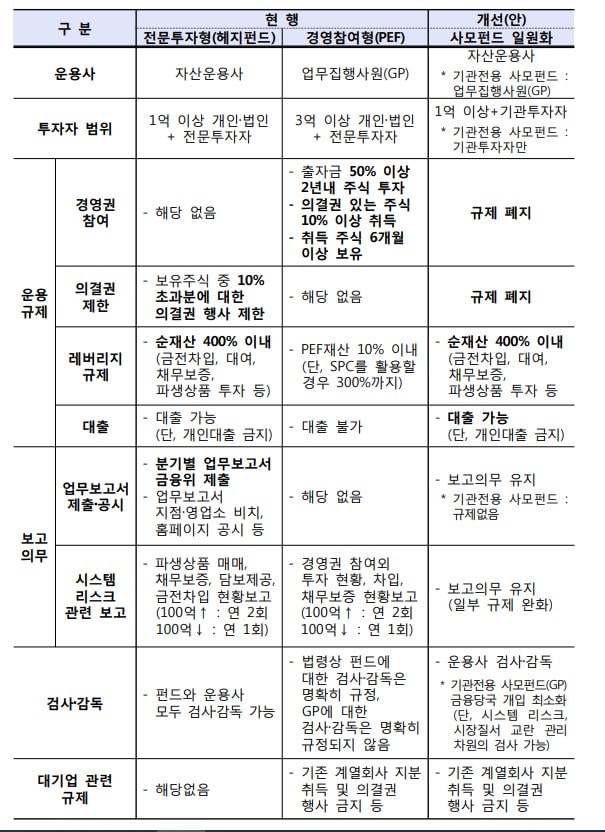

금융감독원에서 2018년 사모펀드 일원화를 위한 발표자료에 사모펀드의 분류 및 개선방안에 대해 잘 정리되어 있어 가져와 봤습니다.

사모펀드 등을 개정하는 법인 자본시장법 개정안은 현재 국회에 발의되어 있는 상태입니다.

(상기 자료는 실제 국회 발의 시 달라질 수도 있습니다.)

3. 사모펀드 규모 및 논란

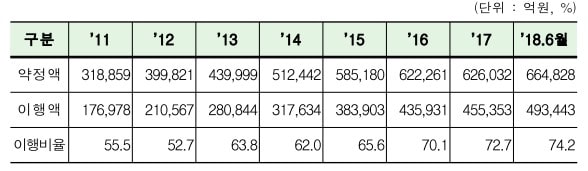

금융감독원에서 발표한 사모펀드 규모입니다. 2018년 6월 이행액 기준 493,443억 원입니다.

49조가 좀 넘는 어마어마한 규모입니다.

우리나라에서의 사모펀드는 2003년 외환은행 사태로 불거진 론스타 ISD 소송전 등으로 인식이 안 좋은 편입니다.

사모펀드가 회사의 인수합병을 통해 구조조정을 하고, 사모펀드들은 기업의 가치를 부풀려 재판매하는데 열중해 기업의 장기적인 발전에 기여하는 바가 없다는 비판도 있습니다.

또한, 일부에서 사모펀드를 불법적인 재산 증여의 방식으로 사용하기도 하는 등 많은 문제점을 드러내고 있습니다.

또한 비공개 방식으로 운영되는 특성상 일부 부유한 사람들의 전유물로 여겨지며, 이와 같은 이유로 부익부 빈익부를 부추긴다는 비판도 받고 있습니다.

또한 미국의 서브프라임 모기지 사태시 헤지펀드의 부실화는 대형 금융기관의 파산을 불러 일으키기도 했습니다.

많은 논란에도 불구하고, 사모펀드가 자금사정이 안 좋은 벤처기업이나 중, 소 기업에 자금을 유통시켜 발전 가능성을 제시하고, 구조 조정을 통해 기업의 체질을 개선하며, 자금을 순환시킨다는 순기능이 있는 것도 사실입니다. 또한 일부 자산가들의 쌓아둔 자금을 유통시키는 역할도 하고 있습니다.

이상 사모펀드에 대해서 간략하게 알아봤습니다. 아직 국회 통과 전인 자본시장법 개정안이 어떤 형태로 나타날지 어떤 영향을 시장에 미치게 될지 관심을 가지고 지켜봐야겠습니다.